化纤2025年展望:油价和宏观环境扰动 市场道阻且长

- 职场

- 2025-01-08 16:53:08

- 8

格林大华期货 吴志桥 王凯 交易咨询资格:Z0019267

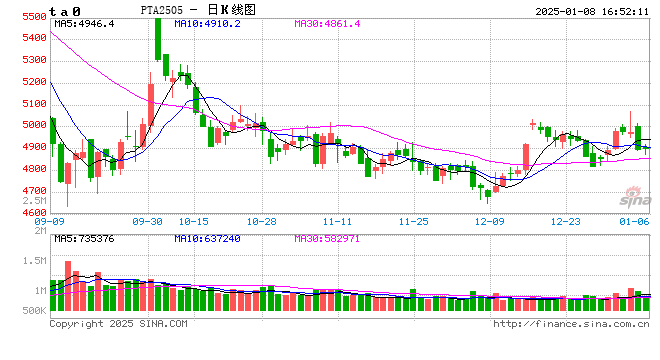

2024年上半年,化纤产业链(PX-PTA-短纤)维持宽幅区间震荡走势。主要逻辑围绕着宏观情绪波动与产业基本面两方面进行演绎,一季原油成本支撑偏强,PTA价格被动跟涨;二季度成本端原油价格回落,供需双弱,价格呈现震荡收窄行情。随着7月份市场对原油需求的预测较之前降低,中国原油需求提前达峰,美国原油需求仍不温不火,而全球原油剩余产能仍较多,OPEC+之前计划10月开始陆续退出自愿减产,导致原油供需前景预期暗淡,原油大幅下跌,之后化纤产业链(PX-PTA-短纤)也跟随破位下跌至2022年低位;9月中下旬随着PXN压缩至低位后,市场传出部分工厂减产消息。叠加美联储降息,国内宏观政策利好提振,化纤产业链(PX-PTA-短纤)出现一波反弹。国庆后随着中东地缘冲突降温,油价溢价回落,海外调油需求进入淡季,以及裕龙MX新装置投产,MX价格承压,拖累PX走势,带动下游成本下滑,整个化纤产业链(PX-PTA-短纤)从国庆后价格高点持续回落试探底部。

全球宏观关注要点,随着明年特朗普上台,特朗普重视传统能源发展以及收缩美国全球的战略让地缘紧张局势降温,其政策导向可能降低油价中枢;对美国国内政策减税政策以及重回制造业,利于美元指数走强,压制大宗商品;再者市场担心特朗普关税政策带来的中美贸易不确定,特朗普政府可能继续通过关税手段加大对中国的贸易制裁,导致中国出口商品成本上升,竞争力下降,对中国出口企业造成直接冲击。因化纤产业链(PX-PTA-短纤)出口美国占比较小,出口影响不大,主要是对于下游纺织品出口影响较大。反观国内政策托底经济意愿会比较强,随着政策不断落地,国内经济有望企稳,促进国内消费回升,对于化纤产业链有一定托底效应。

从产业链来看,2025年国内暂无PX投放,理论供应缺口略有扩大,但海外有3套装置计划开车,且调油需求预期一般,PX进口增加将改善国内供应偏紧局面。PXN 价差显著回落后弹性降低,PX向产业链下游让利,PX绝对价格的波动受原油的影响权重加大。而PTA明年投产压力不减,计划新增产能870万吨,而需求端面临出口增速回落及加征关税等不利因素,市场供需延续过剩偏累库,加工费压缩将倒逼行业检修降负。2025 年 PTA 将继续围绕成本与供需博弈,操作上生产企业逢高锁定加工费。2025年聚酯扩能节奏放缓,计划新增产能约 500 万吨,增速降至 5.9%,折合新增 PTA 产能规模约585万吨。其中短纤25年投产计划仅有华西村10万吨,由于国内供需失衡问题突出,预计有中小产能逐步退出,市场或重回供需新平衡阶段。下游终端纺织消费料延续低速增长,主要由于经济增速放缓,市场就业环境欠佳,消费者信心不足。明年随着特朗普上台,若兑现关税政策,对于我们纺织出口会产生比较不利影响。

展望2025年走势,上游原油成本或呈现一个宽幅震荡(WTI在65-75美元/桶),2025年PX暂无新增产能扩充,PX在调油预期及PTA新装置投产预期下,供需预期逐步好转,预计PX价格支撑偏强;随着PTA产能的高速扩张,供需增速失衡对行业盈利构成的压力与日俱增。2025年国内PTA计划新增产能870万吨,产能增速依然在高位,加上中美贸易政策的不确定性,市场供应过剩压力增加;2025年中国涤纶短纤扩能放缓,25年短纤投产计划仅有华西村10万吨,但由于中美贸易政策不确定性,为下游纺织行业带来悲观预期。预计明年短纤由于上游PTA原料拖累和下游需求疲软,而负重前行。

一.PX供需分析

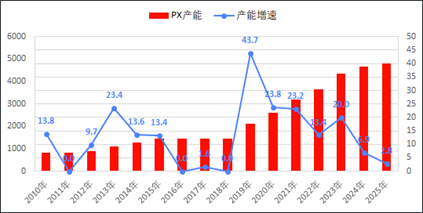

图3-2 PX产能和产能增速

数据来源:隆众,格林大华期货研究院整理

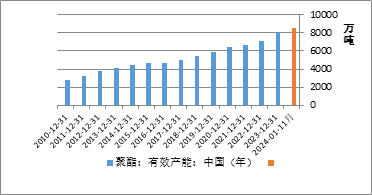

2019年之前,国内PX高度依赖进口,进口依存度50%以上。2019年开始,伴随国内民营炼化如恒力、浙石化等先后投产,国内PX产量开始显著提升,进口依存度逐步下降。2019-2023 年是国内 PX 产能集中释放期,恒力、浙石化、盛虹及广东石化等大型炼化装置先后投产, 累计新增产能 2988 万吨,累计增速达到 214.5%。随着上述项目陆续落地,国内本轮 PX 投产周期逐步转入尾声。

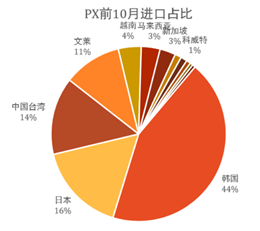

截至2024年,PX国内产能达到4373万吨,预估2024年中国对海外PX进口量已经较2018年高点下滑了近760万吨,进口依赖度自59%降至18%。反观其主要下游PTA到2024年总产能达到8517.5万吨,满产状态下具备了年度超5579万吨的PX消费能力,由于国内PX产能增速较快,极大程度上减少了对进口PX的依赖。

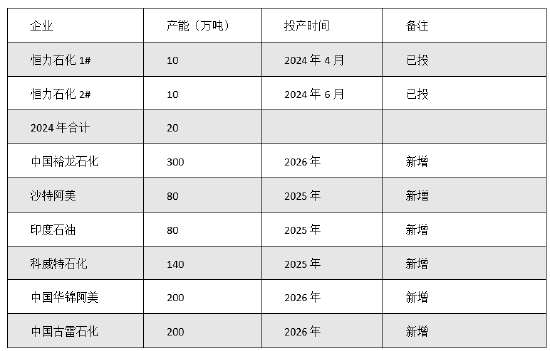

展望2025 年,国内暂无新的产能计划投产,但亚洲其他地区有 3 套装置计划开车,新增产能300万吨。随着国内扩能势头的放缓,其增速逐渐降至需求增速下方,伴随着供需格局的改善,预计市场将进入一个供需再平衡的阶段。

图 近年亚洲PX投产计划

数据来源:隆众,格林大华期货研究院整理

展望2025年,PTA产能继续增加将对PX需求增量,使其价格表现相对偏强。MX价格受美国调油需求影响明显,但是在原油供应回升和成品油需求难有明显改善的判断下,调油需求无明显增量预期,同时国内供应增量,因此MX价格将承压,使得PX-MX价差窄幅扩大。

图 2024前10月PX进口国占比

数据来源:隆众,格林大华期货研究院整理

二、PTA供需分析

2019-2024年,国内PTA进入一轮持续时间较长的扩能周期,新增产能共计投放4440万吨,累计增长49%,年均复合增速高达10.52%,截至2024年,PTA全国年产能已达到8517.5万吨。

反观其主要下游PET到2024年总产能达到8461.5万吨,5年产能增速9.1%,满产状态下虽具备了年度超7200万吨的PTA消费能力,但过剩局面依旧严峻,谋求对外的出口迫在眉睫;据海关数据,中国PTA出口将超400万吨,较2020年上升超370个百分点,出口依赖度自1.7%升至至6%附近。随着PTA产能的高速扩张,供需增速失衡对行业盈利构成的压力与日俱增。

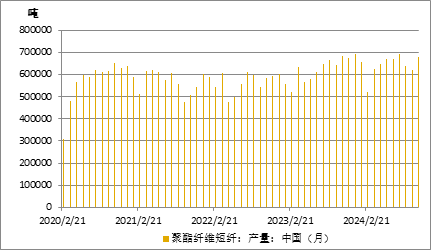

图3-8 聚酯有效产能

数据来源:钢联,格林大华期货研究院整理

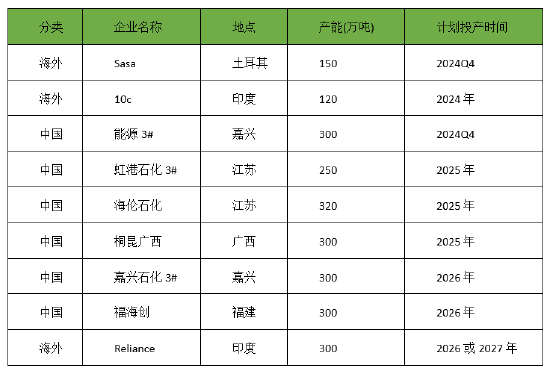

图 PTA拟投产计划

数据来源:CCF,格林大华期货研究院整理

2025年国内PTA计划新增产能870万吨,产能增速依然在高位,加上中美贸易政策的不确定性,市场供应过剩压力增加。

三、聚酯市场分析

2024年1-10月国内聚酯产量6014.6万吨,同比增加12.2%。10月聚酯产量657.9万吨,环比+6.7%,同比+10.5%。

2025年聚酯扩能节奏继续放缓,计划新增产能514万吨,增速降至5.9%,增速显著下滑,折合新增PTA产能规模约585万吨,考虑部分落后装置淘汰退出,聚酯新增有效产能折合PTA在410万吨左右。市场对明年纺织品服装的需求预期较为悲观,明年聚酯产业供需情况堪忧,整个行业或迎来新的挑战,重点关注海外政策风险对出口市场的影响。

企业

地区

产能(万吨)

品种

时间

桐昆宇欣新材料

新疆

30

长丝

2025年

桐昆恒超3#

浙江

18

双组份

2025年

桐昆安徽佑顺

安徽

30

长丝

2025年

桐昆福建恒海

福建

30

长丝

2025年

新凤鸣中鸿CP1

浙江

25

阳离子

2025年

新凤鸣中鸿CP2

浙江

40

长丝

2025年

汇隆

浙江

2

直纺长丝

2025年

华西村

江苏

10

短纤

2025年

江苏东材科技新材料

江苏

5

BOPET

2025年

和顺科技新材料

浙江

30

BOPET

2025年

四川科瑞宝新材料科技

四川

4

BOPET

2025年

浙江宇越新材料

浙江

30

BOPET

2025年

三房巷

江苏

150

瓶片

2025年

仪征化纤

江苏

50

瓶片

2025年

富海

山东

60

瓶片

2025年

合计

514

图 中国聚酯投产计划

数据来源:CCF,格林大华期货研究院整理

四、短纤供需分析

图 聚酯短纤产量

数据来源:钢联,格林大华期货研究院整理

2020-2024年,中国涤纶短纤进入新一轮扩能周期,新增产能共计投放245.40万吨,累计增长31.06%,年均复合增速6.13%,截至2024年,涤纶短纤全国年产能达到1035.5万吨。

但下游消费增速不及供应增速,短纤行业供需失衡问题逐渐突出,行业加工费逐步下滑,尤其是2024年上半年,行业平均加工费816.63元/吨,亏损十分严峻;但下半年以来,受供应端减产影响,行业加工费陆续攀升,8月20日行业加工费达到1274.12元/吨,更是创了年内单日加工费最高值。然外围局势不确定因素较多,国内消费迟迟未能迎来旺季,2024年涤纶短纤“负重前行”态势贯穿全年。

2025年,中国涤纶短纤扩能放缓,25年短纤投产计划仅有华西村10万吨,由于国内供需失衡问题突出,预计有中小产能逐步退出,市场或重回供需新平衡阶段。

五、化纤产品供需平衡表分析

年度

PX国内产量

进口

供应合计

PTA对PX

需求

库存变动

2018年

1097.1

1590.0

2687.1

2681.6

5.6

2019年

1451.5

1451.5

2903.0

2953.5

-50.5

2020年

2029.0

1385.4

3414.4

3271.1

143.3

2021年

2162.0

1364.5

3526.5

3499.0

27.5

2022年

2449.7

1050.3

3500.0

3556.9

-56.9

2023年

3274.7

909.6

4184.3

4129.5

54.8

2024年E

3706

929

4635

4649

-14.7

2025年E

3840

1000

4840

4980

-140

图 PX供需平衡表

数据来源:隆众,格林大华期货研究院整理

2025年度来看,国内暂无新装置投产,预计产量增速3.6%,理论供应缺口略有扩大,但海外有3套装置计划开车,且调油需求预期一般,PX进口增加将改善国内供应偏紧局面。2025年全年平衡表评估维持去库,预计PX会比2024年有改善。关注2025年国内长约签订情况,若现货紧缺情况下,局部紧张可能会带来机会。

年度

PTA产量

进口

总供给

出口

聚酯产量

聚酯折合PTA消费量

总需求

PTA库存变化

2018年

4063

75.9

4138.9

84.7

4574

3910.8

4141.4

-2.5

2019年

4475

95.5

4570.5

67.1

5003

4278.0

4490.0

80.5

2020年

4956

61.7

5017.8

87.4

5255

4493.2

4753.6

264.2

2021年

5302

7.7

5309.3

250.9

5730

4928.1

5405.6

-96.3

2022年

5389

7.4

5396.6

344.7

5667

4845.3

5412.0

-15.4

2023年

6295

2.4

6297.4

350.9

6658

5692.6

6256.5

40.9

2024年E

7088

1.9

7090

372.8

7296

6238

7039

51

2025年E

7492

2.0

7494

360

7605

6502

7200

294

图 PTA供需平衡表

数据来源:隆众,格林大华期货研究院整理

2025年投产预期,供应端计划投产870万吨,因此供应增长压力较大,预计PTA开工率较2024年平均开工率略低。需求端,PTA出口预计360万吨左右,聚酯产能投产500万吨左右。

2025年国内PTA供应增速5.7%,聚酯需求维持4.2%增速,全年供需平衡表评估累库超294万吨,主要压力来自供应新投产快于聚酯增速。

年度

短纤产量

进口量

出口量

表观消费量

2018年

551.07

12.1

102.6

489.5

2019年

625.26

10.6

97.8

562

2020年

677.1

8.3

79.5

607

2021年

681.6

11.7

92.1

628.7

2022年

680.5

8.4

99.5

623.3

2023年

746.9

6.6

120.5

664.1

2024年

776

7

110

684

2025年

783

7.5

100

670

图 短纤供需平衡表

数据来源:隆众,格林大华期货研究院整理

展望2025年,短纤只有华西村10万产能投产,则短纤产能将达到1000万吨,开工率预计较2024年略有下降,算上淘汰落后产能,则产量增至783万吨附近。进口量将延续7万吨附近,出口量则将继续增长至100万吨附近,表观消费量670万吨左右。

有话要说...